Налоговая система США - краткий обзор

Структура сбора налогов делится на три уровня:

- федеративный (общий для всех)

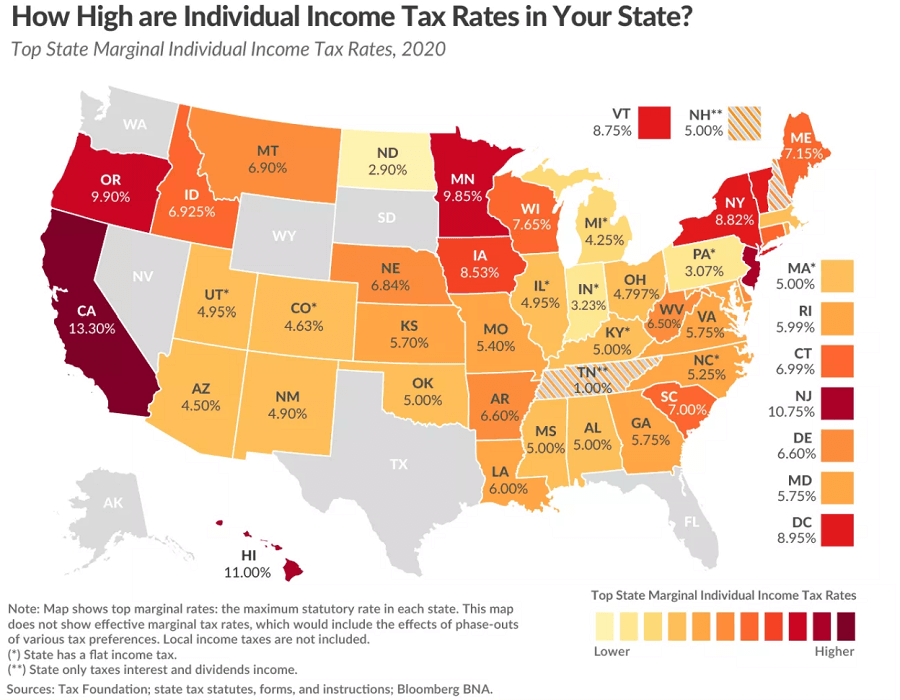

- региональный (разнится от штата как штату, может вовсе отсутствовать)

- локальный (местный)

США практикует параллельный сбор основных видов на всех трех уровнях налогообложения.

Но если на федеративном уровне действует прогрессивная шкала налоговых ставок и налоговое бремя, по большому счету, ложится на самых состоятельных налогоплательщиков, то местные отчисления либо равно распределяются между гражданами, либо носят регрессивный характер.

Основные виды налогов США:

1. Личный подоходный налог (income tax). Этот сбор является главным источником пополнения федерального бюджета. Взимается данный вид налога с личных доходов граждан, в том числе и доход с индивидуального бизнеса (а также с дивидендов, чаевых, выигрышей в лотерею и т.д.). Подоходный налог подразумевает необлагаемый минимум и разнообразные льготы, скидки и некоторые личные расходы (к примеру, транспортные, взносы на благотворительность, расходы на медобслуживание и по уходу за ребенком и т.д.). Налоговые ставки прогрессивные, после принятия реформы Клинтона для семейных пар они составляют: при прибыли до отметки в $36 900 - 15%; $36 900 – 89 200 - 28%; $89 200 - 140 000 - 31%; 140 000 - 250 000 - 36%; свыше $250 000 - 39,6%.

2. Налоги с фонда заработной платы. Это - взносы в фонд социального страхования, которые позволяют получать пенсию по старости, потери кормильца, госпитальное страхование (Medicare) или по нетрудоспособности (OASDI). Они являются обязательными, потому и причисляются к разряду налогов, а не страховых взносов.

3. Корпорационный налог, или налог на прибыль корпораций (Corporation income tax). Таковым облагаются доходы акционерных предприятий. Получил широкое распространение после Второй Мировой Войны. В данном случае налогом взимается с чистой, то есть валовой, прибыли, исключая все разрешенные вычеты и льготы. Рассчитывается сумма налога по прогрессивной шкале, что играет огромную роль в работе многих некрупных предприятий: 15 % за первые $50 000 налогооблагаемого дохода, 25% за следующие $25 000, 34 % за следующие $25 000, 39 % за следующие $235 000, далее при превышении порога в $335 000 компания обязана выплатить 34%.

Для стимулирования и развития бизнеса такие развитые страны, как Соединенные Штаты, используют определенные налоговые меры, льготы для предпринимателей. Таковыми являются:

- ускоренная амортизация;

- скидка на истощение недр;

- инвестиционный налоговый кредит.

Система налоговых кредитов выделяют как одну из наиболее популярную бизнес-льготу. Она предполагает вычеты напрямую из самой суммы налога, начисленной предприятию, в отличие от вычетов, основанных на определении налоговой базы. Выделяют три таких кредита:

- регулярный налоговый кредит;

- инвестиционный налоговый кредит;

- энергетический налоговый кредит.

Судя по опыту лет, отмена подобных льгот для бизнеса негативно влияет на экономический рост, так как снижает инвестиционный поток и конкурентоспособность.

4. Поимущественные налоги. Данным видом налогов облагается движимое и недвижимое имущество (в том числе дома, предприятия, ценные бумаги, земельный участок и пр.). Ставки налога преимущественно пропорциональны и невелики (1,6-3%). Налогоплательщиками являются как физические, так и юридические лица.

5. Косвенные налоги. На них приходится значительно меньшая доля по сравнению с остальными. Среди них выделяются налог с продаж и акцизы, которые вводятся на конкретную группу товаров. Так, например, в США на федеральном уровне существуют акцизы на алкогольную и табачную продукцию, телефонные переговоры, пассажирские авиаперевозки, топливо и пр. Привычный для многих стран НДС в Америке не практикуется.

Статус налогоплательщика (filing status) играет очень важную роль при заполнении и подаче налоговой декларации. От него может напрямую зависеть процент налога. Различают следующие виды статусов:

- лицо, не состоящее в браке (Single)

- лицо, состоящее в браке, заполняющее декларацию отдельно от супруга/-и (Married filing separately)

- лицо, состоящее в браке, заполняющее декларацию совместно с супругом/-ой (Married filing jointly)

- глава семьи (Head of household)

- вдовец/-ва, с зависимыми от него/нее детьми (Qualifying widow(er) with dependent child)

Тот, кто попадает под определение нескольких статусов, имеет право выбрать тот, что является наименее затратным.

Учитывая, что каждый гражданин США сам ведет свою бухгалтерию (или прибегает к помощи специалистов), то он должен знать, что начало периода подачи декларации приходится на 1 января, а крайний срок – 15 апреля (за редкими исключениями). В настоящий момент существует возможность не только отправить заполненную форму в электронном варианте, но даже просчитать свою сумму налоговых отчислений прямо в калькуляторе на сайте Налоговой службы США (IRS).

Важно! Стоит отметить, что нерезиденты США также обязаны платить налоги, как и граждане Америки или обладатели Грин-карты. Между Россией и США был заключен договор от 17.06.1992 «Об избежании двойного налогообложения» согласно которому отношения регулируются так, чтобы одному и тому же лицу не пришлось оплачивать одни и те же налоги дважды.